在金融行業(yè)邁向高質(zhì)量發(fā)展、頭部效應(yīng)日益凸顯的當(dāng)下,券商并購已成為行業(yè)格局重塑的關(guān)鍵力量。通過借鑒“他山之石”,深入解析國內(nèi)外券商在投資管理業(yè)務(wù)領(lǐng)域的并購路徑與整合邏輯,對(duì)理解行業(yè)未來趨勢(shì)具有重要啟示。

一、國際路徑:從規(guī)模擴(kuò)張到生態(tài)構(gòu)建

縱觀國際領(lǐng)先投行的發(fā)展史,并購是它們跨越式成長(zhǎng)的核心引擎。其路徑通常呈現(xiàn)出清晰的階段性特征:

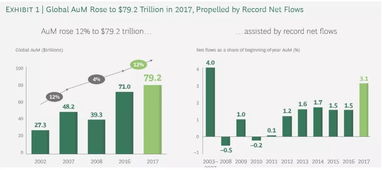

- 初期橫向整合:通過收購?fù)瑯I(yè)快速擴(kuò)大資產(chǎn)規(guī)模、客戶基礎(chǔ)與網(wǎng)點(diǎn)覆蓋,實(shí)現(xiàn)規(guī)模經(jīng)濟(jì)與市場(chǎng)地位的躍升。例如,摩根大通通過一系列并購鞏固了全能型銀行的霸主地位,其資產(chǎn)管理板塊(如收購高橋資本)的并入極大地增強(qiáng)了另類投資與財(cái)富管理能力。

- 縱向與混合并購:在規(guī)模基礎(chǔ)上,通過收購資產(chǎn)管理公司、財(cái)富管理平臺(tái)、金融科技公司等,補(bǔ)足產(chǎn)品線、獲取特定投資策略或先進(jìn)技術(shù),構(gòu)建更完整的“投融資+資產(chǎn)管理”價(jià)值鏈。瑞銀集團(tuán)對(duì)財(cái)富管理業(yè)務(wù)的持續(xù)并購與整合,使其成為全球領(lǐng)先的財(cái)富管理機(jī)構(gòu),形成了強(qiáng)大的資產(chǎn)聚集和配置能力。

- 生態(tài)化與國際化并購:頭部機(jī)構(gòu)進(jìn)一步通過跨境并購或收購細(xì)分領(lǐng)域精品機(jī)構(gòu),實(shí)現(xiàn)全球化布局與差異化競(jìng)爭(zhēng)優(yōu)勢(shì)。例如,東方匯理通過并購打造了全球頂尖的資產(chǎn)管理網(wǎng)絡(luò),其成功關(guān)鍵在于保留了被并購方的品牌與投資文化獨(dú)立性,實(shí)現(xiàn)了“聯(lián)邦制”下的協(xié)同。

國際經(jīng)驗(yàn)表明,成功的并購不僅在于交易本身,更在于深度的業(yè)務(wù)整合,尤其是在投資管理這類高度依賴人才與文化的領(lǐng)域。整合重點(diǎn)在于投研體系融合、風(fēng)控標(biāo)準(zhǔn)統(tǒng)一、IT系統(tǒng)對(duì)接以及客戶資源的共享與轉(zhuǎn)化,最終目標(biāo)是提升整體資產(chǎn)配置效率和投資回報(bào)能力。

二、國內(nèi)實(shí)踐:政策驅(qū)動(dòng)下的差異化探索

我國券商行業(yè)的并購浪潮方興未艾,在監(jiān)管引導(dǎo)行業(yè)做優(yōu)做強(qiáng)的背景下,并購路徑展現(xiàn)出自身特色:

- “強(qiáng)強(qiáng)聯(lián)合”與“強(qiáng)弱兼并”并存:既有為打造“航母級(jí)券商”而推動(dòng)的頭部機(jī)構(gòu)之間的戰(zhàn)略性合并(或在醞釀中),旨在迅速提升資本實(shí)力和綜合服務(wù)能力;也有中小券商被并入大型金融集團(tuán),以獲取資源支持和風(fēng)險(xiǎn)化解,其投資管理業(yè)務(wù)往往被整合進(jìn)集團(tuán)更大的資管板塊。

- 聚焦補(bǔ)短板與特色化:許多并購行為直接瞄準(zhǔn)補(bǔ)齊投資管理業(yè)務(wù)短板。例如,收購公募基金牌照或股權(quán),以快速進(jìn)入公募市場(chǎng)、獲取穩(wěn)定管理費(fèi)收入;收購或控股私募股權(quán)基金管理人,增強(qiáng)在股權(quán)直接投資、產(chǎn)業(yè)基金領(lǐng)域的布局。這體現(xiàn)了從傳統(tǒng)通道業(yè)務(wù)向主動(dòng)管理轉(zhuǎn)型的戰(zhàn)略意圖。

- 科技與跨境嘗試:部分領(lǐng)先券商開始嘗試并購金融科技公司以賦能智能投顧和財(cái)富管理,或通過收購境外資產(chǎn)管理機(jī)構(gòu)探索國際化,但規(guī)模和深度仍處于初級(jí)階段。

相較于國際同行,國內(nèi)券商并購后的整合挑戰(zhàn)更為復(fù)雜,涉及不同企業(yè)文化的融合、管理體系的再造以及監(jiān)管框架的適應(yīng)。投資管理業(yè)務(wù)的整合尤其需要處理團(tuán)隊(duì)激勵(lì)、投資理念磨合和渠道協(xié)同等問題。

三、核心啟示與未來展望

解析國內(nèi)外路徑,可得出以下核心啟示:

- 戰(zhàn)略先行,整合為要:并購必須服務(wù)于清晰的長(zhǎng)期戰(zhàn)略(如打造財(cái)富管理平臺(tái)、提升資產(chǎn)管理主動(dòng)能力),而非單純規(guī)模擴(kuò)張。交易完成僅是開始,深度融合,特別是在投研、風(fēng)控、科技與客戶服務(wù)上的整合,是價(jià)值創(chuàng)造的關(guān)鍵。

- 文化尊重與人才保留:投資管理是“人”的行業(yè),并購中如何保留核心投研團(tuán)隊(duì)、兼容投資文化,是決定資管業(yè)務(wù)成敗的生命線。國際精品機(jī)構(gòu)的“聯(lián)邦制”整合模式值得借鑒。

- 科技賦能成為新焦點(diǎn):未來的并購將更加關(guān)注數(shù)據(jù)、算法和數(shù)字化平臺(tái)能力,通過并購獲取技術(shù)資產(chǎn),以科技驅(qū)動(dòng)投資管理業(yè)務(wù)的效率提升與模式創(chuàng)新。

- 監(jiān)管環(huán)境與市場(chǎng)生態(tài)是重要變量:國內(nèi)券商的并購路徑將繼續(xù)深受監(jiān)管政策和資本市場(chǎng)開放程度的影響。在全面注冊(cè)制與財(cái)富管理大發(fā)展的時(shí)代背景下,圍繞資管價(jià)值鏈的并購活動(dòng)預(yù)計(jì)將更加活躍。

“他山之石,可以攻玉”。國內(nèi)外券商在投資管理領(lǐng)域的并購實(shí)踐,為我們勾勒出了一幅通過資本運(yùn)作實(shí)現(xiàn)能力躍遷的路線圖。其核心邏輯始終圍繞提升價(jià)值發(fā)現(xiàn)、資產(chǎn)配置和客戶服務(wù)能力展開。對(duì)于中國券商而言,在借鑒國際經(jīng)驗(yàn)的立足本土市場(chǎng)特征,探索出一條戰(zhàn)略清晰、整合有效、特色鮮明的并購成長(zhǎng)之路,將是決定其在未來行業(yè)格局中地位的重要課題。